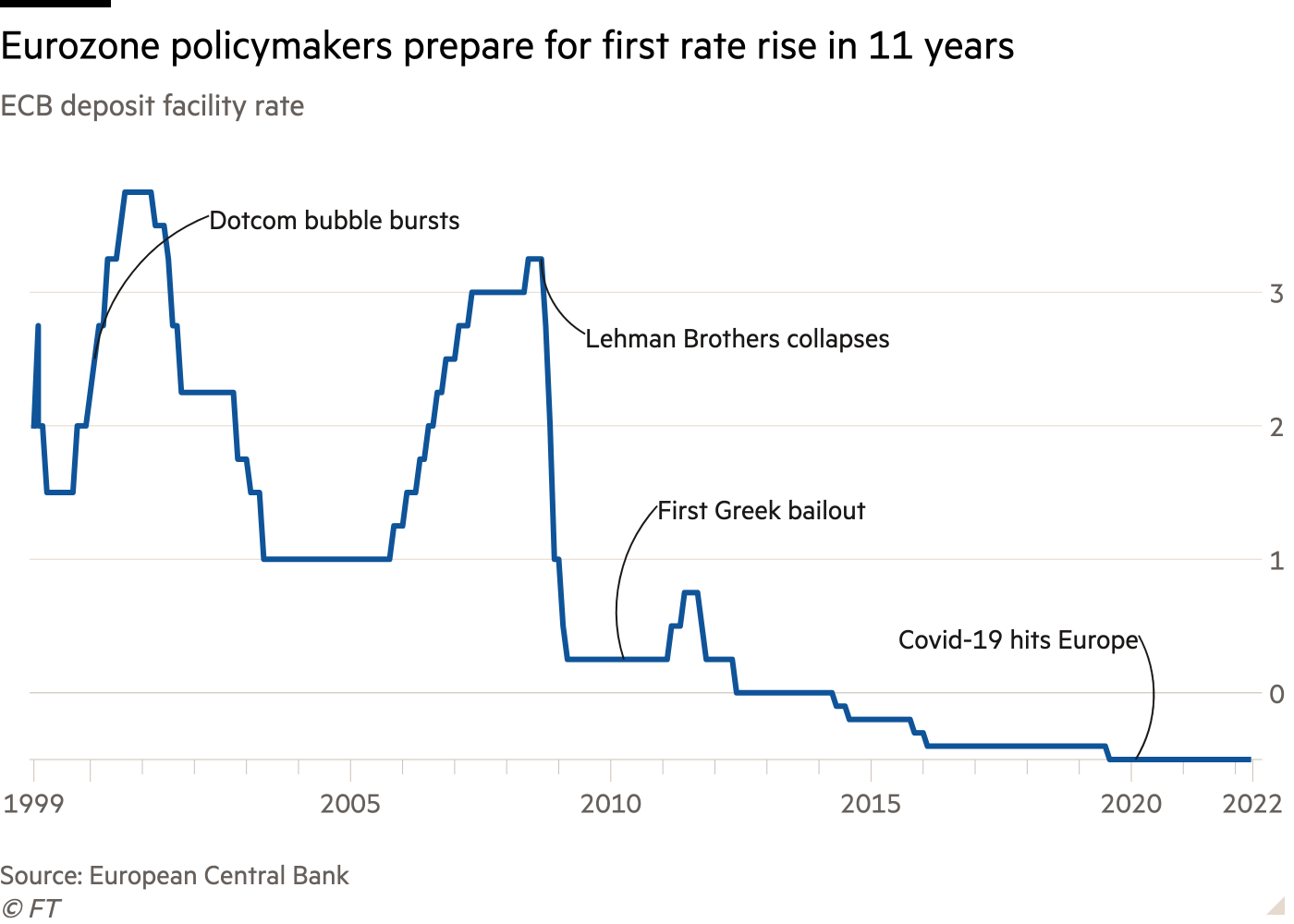

欧洲央行上一次加息是在2011年,该行被迫在几个月内改变了做法,因为当时欧元区陷入了严重的债务危机。在时任欧洲央行行长马里奥•德拉吉(Mario Draghi)宣布将“不惜一切代价”拯救欧元之后,随之而来的市场恐慌才有所平息。

在现任欧洲央行行长克里斯蒂娜•拉加德(Christine Lagarde)准备进行欧洲央行11年来的首次加息之际,对类似结果的担忧已萦绕在许多人的心头。在周四宣布这一举措的同时,欧洲央行还将推出一项新的债券购买计划,希望该计划能防止借贷成本上升引发另一场欧元区债务危机。

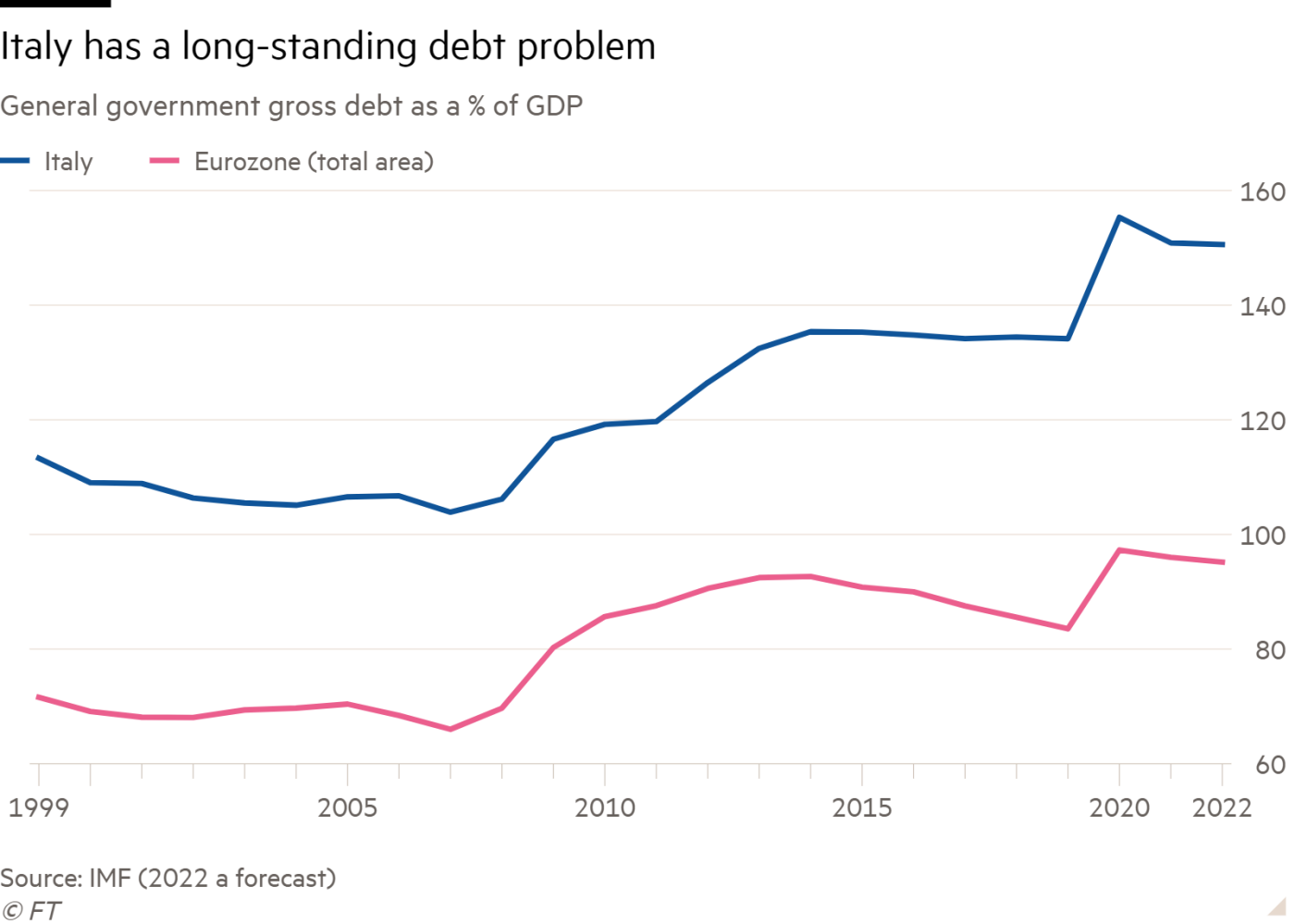

德拉吉于2019年离开欧洲央行,去年出任意大利总理。在他准备于周三在罗马向议会发表讲话之际,他似乎注定要再次发挥关键作用。就在几天前,他领导的执政联盟出现分裂。这引发了有关意大利今年将提前举行大选的猜测,这可能动摇投资者对该国管理庞大公共债务能力的信心。目前意大利公共债务与国内生产总值(GDP)之比已超过150%。

除了意大利的政治动荡之外,经济学家还担心德国日益加剧的能源危机。德国官员正紧张地等待着,看俄罗斯是否会在本周四重启输往欧洲的一条主要管道。此前,按照计划,俄罗斯的一条输往欧洲的天然气管道进行了为期10天的维护。如果天然气无法输送,或者在冬季进一步推迟供应,几个依赖天然气的欧盟国家将从重工业用户开始实行能源配给,这可能会引发整个欧盟的严重经济衰退。

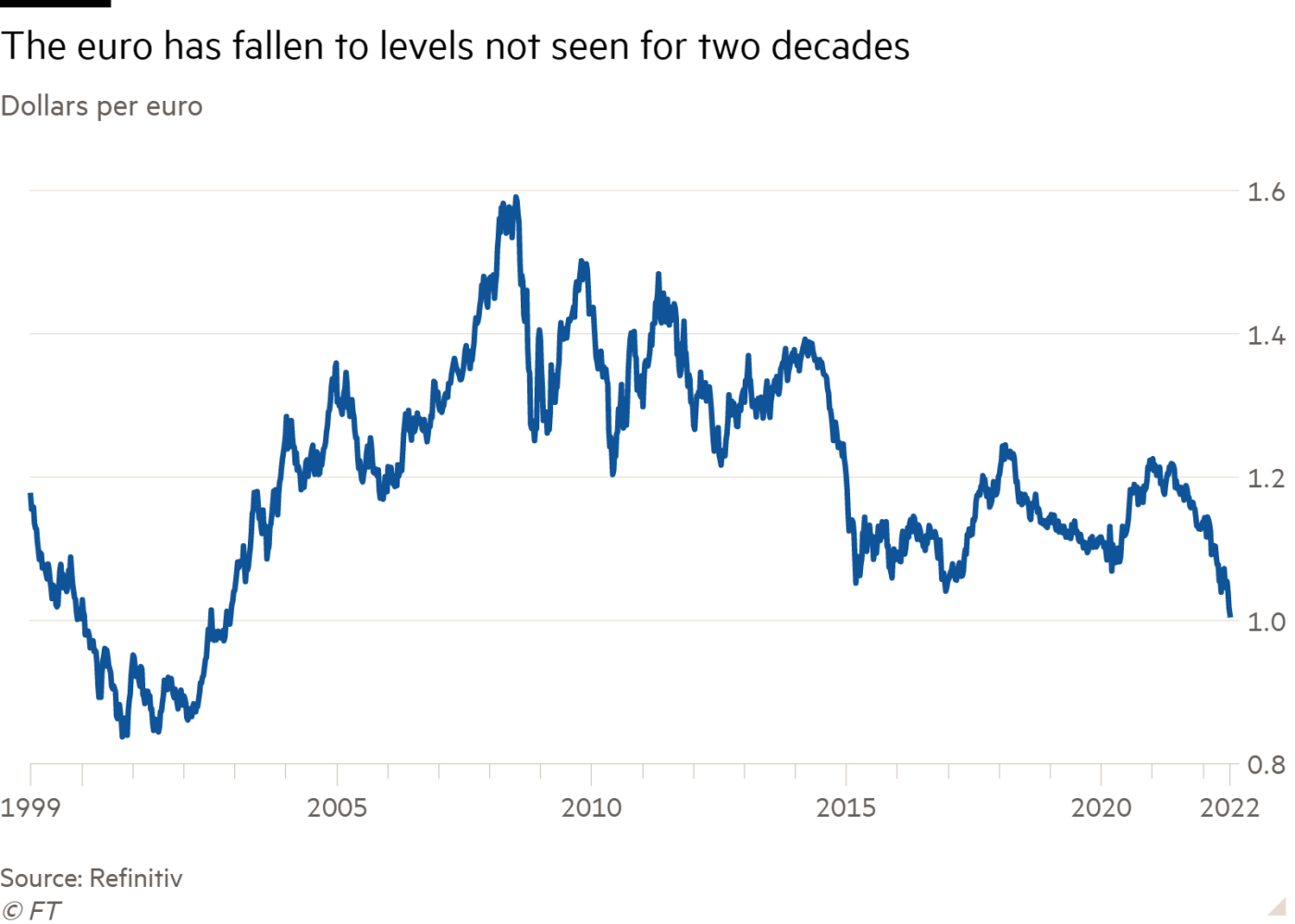

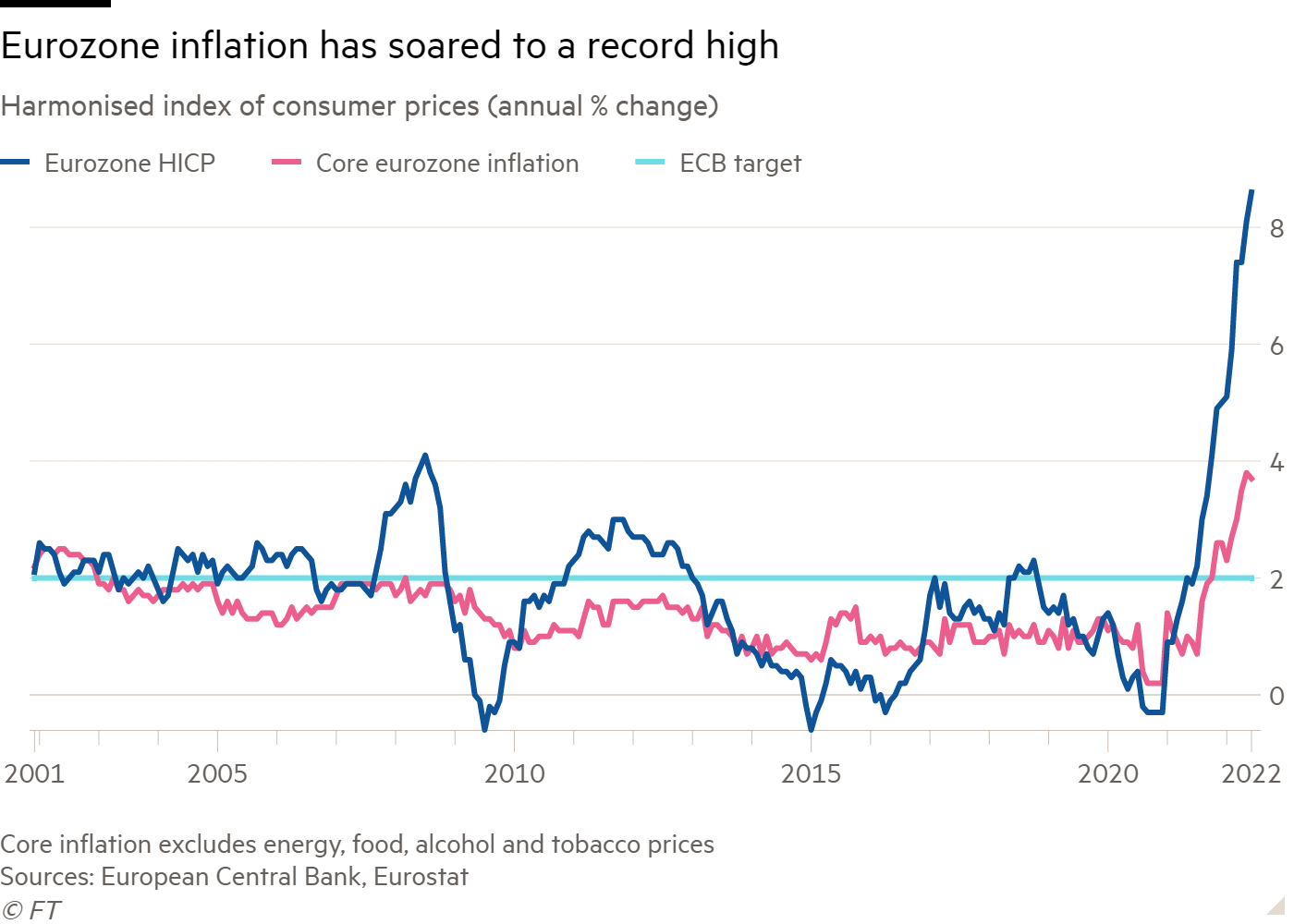

上周,欧元兑美元汇率的大幅下跌就反映了这种日益恶化的前景,这是欧元对美元20年来首次跌破平价。然而,欧洲央行别无选择,只能开始加息,原因是,在截至今年6月的一年里,欧元区通胀率飙升至8.6%的创纪录高点,是其目标的四倍多。

“摆在我们面前的风险是,由于能源危机,欧元区可能最终陷入衰退,而与此同时,如果通胀不降下来,欧洲央行将不得不继续加息,”位于布鲁塞尔的智库Bruegel的副总裁玛丽亚•德默茨(Maria Demertzis)表示。“这几乎是一个不可能解决的局面。”

“太慢也太迟了”

与大多数主要央行相比,欧洲央行正在应对更为复杂的挑战。欧元区正承受着俄罗斯入侵乌克兰的冲击。这场战争推高了能源和食品价格,加剧了政治不稳定,而由于欧元区货币联盟并不完整——不同国家拥有不同的预算和单独的债券市场——欧元区爆发新的债务危机的风险从未远离。

在这种动荡的环境下,拉加德表示,欧洲央行打算“逐步”实现政策正常化,首先在周四将存款利率上调25个基点,至-0.25%,如果物价增长仍处于高位,9月份将更大幅度上调至高于零的水平。

欧洲央行的行动比美联储更为谨慎。美联储已三次上调美国的利率,预计将在下周再次加息至少0.75个百分点。国际货币基金组织(IMF)表示,过去一年,在其追踪的100家央行中,有75家央行平均每家加息近4次,其中新兴市场加息3个百分点,发达经济体加息1.7个百分点。

许多人认为,欧洲央行在抑制通胀方面过于胆怯。今年6月,欧元区19个国家中有9个的通胀率达到了两位数。荷兰国际集团(ING)宏观研究主管卡斯滕•布尔泽斯基(Carsten Brzeski)表示:“欧洲央行去年年底启动的非常渐进和谨慎的正常化进程,实在太慢也太迟了。”

欧洲央行负责制定利率的管理委员会的一些成员——尤其是那些通胀率接近20%的波罗的海国家的成员——周四打破传统,呼吁更激进地加息50个基点。

“这就像抗生素,如果你现在生病了,在9月份服用是没有用的,”一位较为鹰派的欧洲央行理事会成员表示。“利率是我们的良药,用药的时机和剂量至关重要。”

截至目前,欧元区经济相对有韧性,零售和工业生产仍高于去年水平,而新冠肺炎限制的解除促进了夏季旅游和旅游业。

但经济学家预计,高物价将削弱欧洲家庭的购买力,并在企业减产之际打压工业产出。

法国巴黎银行(BNP Paribas)高级欧洲经济学家Spyros Andreopoulos表示:“如果你是一家公司,而天然气是生产的重要投入,你很可能(已经开始)减少产量,因为你预计供应可能会中断。我们已经看到这种情况开始发生的迹象。”

德国德意志银行(Deutsche Bank)经济学家估计,进口能源和食品价格飙升,将给欧元区今年的贸易平衡带来4000亿欧元的负面影响。这已经削弱了消费者和企业的信心,预示着今年晚些时候可能会出现低迷,尤其是在美国和中国经济已经大幅放缓的情况下。

但让欧洲央行高级官员夜不能寐的最大的一件事是,他们担心俄罗斯正在将其能源出口武器化,通过加大欧洲遭遇的经济阵痛,来争取在入侵乌克兰的行动中占据优势。

拉加德今年6月表示:“欧洲国家——欧元区就是一个典型的例子——对来自对手的外部供应的依赖,对价格产生了重大影响。”如果能源价格进一步上涨,这将直接导致通货膨胀;而如果能源价格上涨使一些生产变得不经济,并导致经济产能的持久损失,这将间接导致通货膨胀。”

美国投行高盛(Goldman Sachs)首席欧洲经济学家斯文•贾里•斯特恩(Sven Jari Stehn)表示,欧元区通胀率可能会在9月份达到10%以上的峰值。但他警告称,如果俄罗斯的天然气供应完全停止,“可能会出现急剧收缩和更高的通胀”。他补充称,在这种情况下,欧元区经济将持续收缩,直到明年第二季度。

“对经济政策制定者来说,这是一场噩梦,”弗莱堡阿尔伯特•路德威格斯大学(Albert ludwig University of Freiburg)经济学教授拉尔斯•费尔德(Lars Feld)说。他是德国财政部长的顾问。“现在比2012年债务危机时更困难,当时我们可以在货币政策或财政政策解决方案之间做出明确选择,但现在两者都不那么明确了。”

与债务危机的幽灵共存

只要通货膨胀继续上升,欧洲央行预计将继续加息,即使经济开始暴跌,而更高的借贷成本将使政府更难花更多的钱来保护其公民免受飙升的生活成本的影响。这加剧了欧洲各地的政治紧张局势。

公众对能源和食品价格飙升的愤怒在德拉吉领导的意大利执政联盟破裂中发挥了关键作用,导致他提出辞职,但却被总统拒绝。高通胀也削弱了法国总统埃马纽埃尔•马克龙(Emmanuel Macron)的支持率,导致他未能在6月份的选举中赢得议会多数席位。

欧洲央行前副行长、现任马德里纳瓦拉大学(University of Navarra)经济学教授的Vítor Constâncio表示:“我担心欧洲、意大利、当然还有法国的政治不稳定。如果马克龙在批准明年的预算方面有问题,法国可能会举行选举,毫无疑问,意大利选举的前景也是一个使问题更复杂的因素。”

意大利等债台高筑的南欧国家,其借贷成本的上升速度已经快于一些财政状况更为稳固的北欧国家,这让人想起了10年前几乎撕裂欧元区的主权债务危机的恶魔。

这令人不安地提醒欧洲央行,与美联储或英国央行不同,欧洲央行为19个不同的国家制定货币政策,每个国家都有自己的预算,最关键的是,还有各自的债券市场。这使得欧元很容易受到各国借贷成本差异的影响,这可能会考验各国债务水平的可持续性。

法国外贸银行(Natixis)欧洲宏观研究主管德克•舒马赫(Dirk Schumacher)表示:“当然,总有这种欧元区外围国家爆发危机的普遍风险在幕后上演。这是美联储不必处理的事情。”

作为回应,预计欧洲央行将宣布,它将使用一种名为“传导保护机制”(transmission protection mechanism)的新机制购买一国债券,以解决该国债券收益率出现任何不必要的背离。

日本央行采取收益率曲线控制政策,日本央行会购买尽可能多的债券,以将该国的借贷成本限制在一个固定水平。与之不同的是,欧洲央行不太可能针对每个国家制定特定的债券收益率目标,而是会根据自己的判断来决定何时干预。

这引发了人们的担忧,尤其是在德国和荷兰等更为节俭的国家,人们担心欧洲央行将鼓励成员国的财政挥霍,并错误地进行政府“货币融资”——由一家央行印制钞票以支撑一国预算——这违反了欧盟条约。

德国经济专家委员会前主席费尔德表示:“从经验上讲,不可能区分什么是政治风险,什么是市场投机。市场定价将对政治决策产生一定的约束作用,我们应该让它发挥作用。”

留意市场动荡

很明显,欧盟各国政府对于如何最好地应对物价上涨和经济增长下滑的双重打击越来越焦虑。尽管欧盟委员会(European Commission)预计不会出现衰退,但它上周下调了对经济增长的预期,并大幅上调了对通胀的预期。目前,欧元区的通胀预期有望达到7.6%,并将在2023年维持在两倍于欧洲央行2%目标的水平。

定于本周公布的欧盟委员会提案草案,将限制公共建筑的能源使用。考虑到来自莫斯科的威胁,该委员会正在努力寻找节约天然气的方法。

官员们对欧洲面临的经济逆风直言不讳。欧洲稳定机制(European Stability Mechanism)救助基金负责人克劳斯•雷格林(Klaus Regling)上周警告称,尽管经济和消费者承受着“巨大压力”,但鉴于通胀和利率的上升,市场正面临更大的波动——这是许多交易员在职业生涯中从未经历过的。

雷格林坚称,这并不意味着我们正面临一场新的“欧元危机”。欧元集团主席帕斯卡•多诺霍(Paschal Donohoe)也认同这一观点。多诺霍曾多次强调,与10年前相比,欧元区如今享有更强大的制度架构。

然而,市场信心突然丧失的危险正严重笼罩着官员们的计划——意大利是他们最关心的问题。

欧元集团上周讨论成立一个由官员组成的非正式特别工作组,在暑假期间监控市场。在暑假期间,低流动性和人手不足的交易大厅可能会引发债券收益率和股市的破坏性波动。知情人士称,该组织将搜寻新兴市场的风险,并有权在问题爆发时召集政策制定者。

各机构与成员国之间寻求更密切的合作,反映出各国财政部更广泛的担忧——即不同成员国采取不连贯或相互矛盾的行动的风险,最终可能削弱、而非支撑市场信心。

荷兰财长西格丽德•卡格(Sigrid Kaag)上周二在布鲁塞尔出席会议后,强调了欧元区各国政府团结一致的必要性,并警告称:“每个国家都在努力解决同样的问题,如果衰退即将到来……我认为我们需要在相同的选择上达成一致。”

欧元区19国财长表示,他们已经同意明年不再通过额外举债来提振需求,以确保不会进一步加剧通胀压力。

然而,保持一个明确的一致立场,说起来容易做起来难。意大利是成员国担忧的主要焦点,因为意大利有可能无法履行改革承诺,或未能严格控制公共借款。

五星运动(Five Star Movement)领导人朱塞佩•孔特(Giuseppe Conte)上周撤回了对德拉吉领导的民族团结政府的支持,使执政联盟陷入混乱。孔特指责总理在帮助那些因能源和食品价格飙升而遭受打击的家庭方面做得太少。

如果政府解体,将使人们对罗马在11月通过预算的能力产生怀疑,这促使北欧国家担心意大利将再次成为欧元区盔甲中的一个危险的弱点。

周四,当被问及罗马的局势时,欧盟经济专员保罗•真蒂洛尼(Paolo Gentiloni)强调了在全球局势紧张的情况下不增加政治动荡的重要性。他说:“在战争、高通胀、能源风险、地缘政治紧张等混乱局面中,稳定本身就是一种价值。现在是团结一致的时候了。”

2020年,新冠疫情爆发,欧洲大部分地区陷入战后创纪录的衰退,拉加德表示,欧洲央行对欧元的承诺“没有限制”。这一承诺可能将再次受到考验。